- by by 编辑

- 2022-03-09 15:20:37

中签如中刀!中一签亏1万,本周这只新股创下近20年最大上市首日跌幅

中签如中刀!中一签亏1万,本周这只新股创下近20年最大上市首日跌幅,每经记者 王海慜 刘明涛 每经编辑 叶峰 卢祥勇 本周A股市场迎来4只新股上市。尚未盈利的普源精电4月8日登陆科创板,但上市首日破发,截至收盘下跌了34.66%,创出近20年来新股上市首日的最……

- by 每经网

- 2022-04-09 16:30:08

每经记者 王海慜 刘明涛 每经编辑 叶峰 卢祥勇

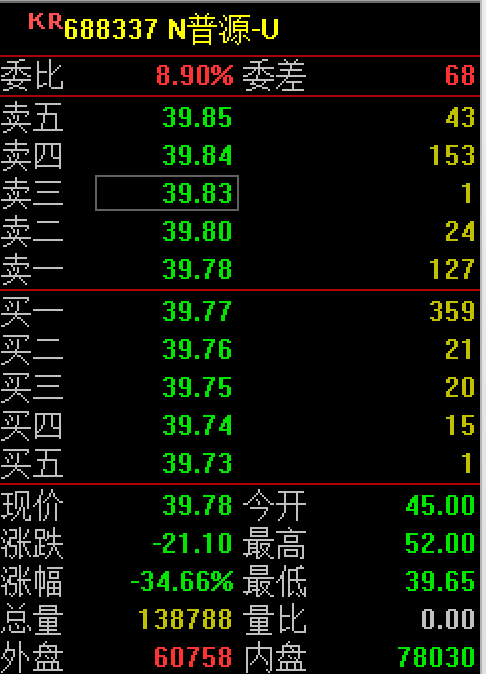

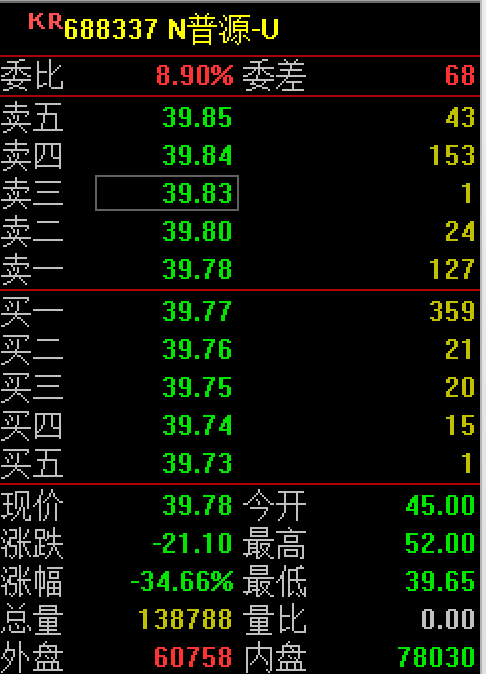

本周A股市场迎来4只新股上市。尚未盈利的普源精电4月8日登陆科创板,但上市首日破发,截至收盘下跌了34.66%,创出近20年来新股上市首日的最大跌幅,若按收盘价39.78元计算,中一签普源精电新股浮亏超过1万元。

《每日经济新闻》记者注意到,相比此前,近期A股市场新股首日破发的情况明显增多。3月14~31日,沪深两市上市新股27只,其中首日即破发12只,占比达44.4%,而今年1月5日至3月11日新股上市首日破发的比例仅为13.8%。剔除有市盈率红线的主板个股后,注册制下的创业板、科创板新股首日破发比例更是高达52%。

那么在新股破发概率较高的当下,投资者还能打新吗?该如何操作才能大概率避雷?

三大维度透析破发潮

重灾区竟是它

相比其他新股,普源精电在上市首日破发,市场是存在一定预期。2018年到2021年,普源精电分别实现净利润3909.56万元、4599.04万元、-2716.64万元、-389.77万元,近两年均未实现盈利。与此同时,网上投资者放弃认购数量为95.47万股,弃购金额5812.01万元,这些都是其破发的不利因素。

公开资料显示,普源精电是国内电子测量仪器领军企业,发行价为60.88元。招股书显示,普源精电以通用电子测量仪器的研发、生产和销售为主要业务,其主要产品包括数字示波器、射频类仪器、波形发生器、电源及电子负载、万用表及数据采集器等,是目前唯一搭载自主研发数字示波器核心芯片组并成功实现产品产业化的中国企业。

复盘来看,A股市场过去一共有过3次新股破发潮,分别是2010年5月-7月,2011年1月-9月和2011年12月-2012年9月,普遍都是在宏观环境走弱、流动性紧缩、市场情绪较低的区间当中,而这一次破发潮的主要原因,则是询价规则的改变使得发行价格有所提高,同时市场情绪的走弱对破发形成了催化作用。

去年中秋前夕,证监会修订发行与承销规则,优化报价制度,同时沪深交易所修订规则,完善高价剔除机制,其中最重要的一项便是最高报价剔除比例由“不低于10%”调整为“不超过3%”。

虽然监管层的目的是更加市场化定价,并且抑制“抱团报价”、干扰发行秩序,但这也导致部分新股发行价过高,超募现象回升,在市场情绪较弱的环境中,新股破发率就上去了。

据记者数据统计,从去年9月开始,全A股发行了253只新股,有100只新股破发,破发率达到39.53%,其中,2022年全A股发行87只新股,45只破发,破发率高达51.72%。

《每日经济新闻》记者通过详尽的数据统计,从三大维度,找到蛛丝马迹。

维度一:科创注册制占据高破发

众所周知,目前A股实施两套发行制度,一是北交所、科创板以及创业板“试点”的注册制,二则是主板市场保持的核准制。

2021年9月1日至2022年4月1日,A股一共发行上市了253只新股,其中,核准制发行60只新股,注册制发行193只新股。根据他们市场表现,核准制发行中的11只个股出现破发,破发率为18.33%,而注册制发行中的90只个股出现破发,破发率为46.63%,注册制发行的新股破发率显著高于核准制。

若再将时间拉近,今年发行87只新股,16只新股为核准制发行,破发2只,破发率为12.5%,而71只注册制发行新股,共破发43只,破发率为60.56%,其中,注册制首日破发新股数量达到21只,首日破发率29.58%。

不难看出,超半数注册制新股上市后出现市值缩水,而打新者中签率,今年有3成概率会出现上市即亏损,无法实现打新收益。

值得关注的是,在实施注册制发行的科创板、北交所以及创业板中,科创板新股的破发率远远超过北交所和创业板。

数据显示,2021年9月至2022年4月1日,科创板一共发行74只新股,其中40只新股破发,破发率为54.1%,首日破发新股有23只,首日破发率也高达31.08%,可谓是新股重灾区。而创业板新股破发率为40.18%,北交所新股破发率为39.13%。

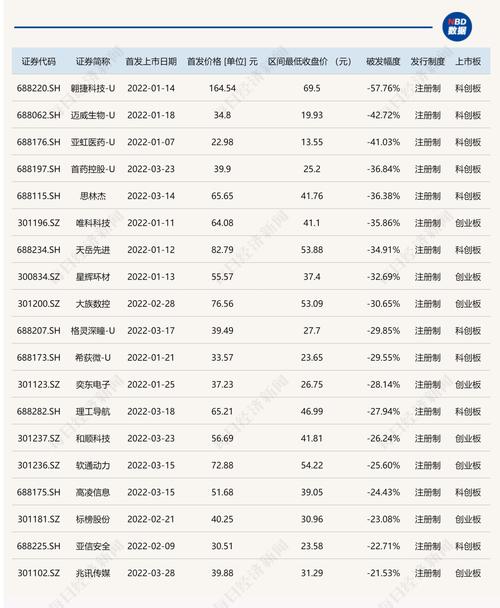

开年来部分破发个股(截至4月1日),数据来源:Wind

维度二:高价发行难逃破发

“三高”发行曾是以往新股发行的一大顽疾,而注册制询价新规后,新股发行价的回升,自然也是难逃破发“噩运”。

2021年9月1日至2022年4月1日,A股一共发行了50只发行价高于50元的新股,目前,这里面有39只个股出现破发,破发率为78%,发行价高于40元的新股有71只,破发率为74.65%,发行价高于30元的新股有107只,破发率为71.96%。而发行价低于20元的新股有110只,破发率仅为10%。

不过有意思的是,高价发行并不代表发行市盈率高,比如3月7日发行上市的科创新股华泰科技,其发行价高达189.5元/股,但是发行市盈率只有63倍,目前该股股价高于发行价,表现优异。而发行价高达93.09元/股可孚医疗,其发行市盈率只有37.15倍,但即便如此,该股还是处于深度破发状态,市场资金对于高股价的敏感度显著高于市盈率。

维度三:科技、创新药新股表现惨淡

在数据统计研究过程中,《每日经济新闻》记者发现,由于市场投资偏好改变,科技类新股表现最为低迷,细分领域的半导体破发率处于所有行业之首,创新药则排在其后。

上述时间段中,A股一共发行了30只新股属于半导体行业,这其中有19只新股破发,破发率达到63.33%,而发行的24只软件类新股中,则有12只破发,破发率为50%。

同样,近年来创新药企业加速入市融资,目前也是破发率较高的一大行业,有27只发行上市的创新药企业,16只出现破发,破发率为59.26%。

不难看出,通过三大维度的对比,即便都是注册制发行,但科创板新股破发率最高,风险最大,高价发行的新股需要尽量回避,曾经的两大热门板块半导体和创新药,新股发行时,投资者也可暂时规避,以免触雷。

新股神话为何破灭?

报价追高增加破发风险或是主因

从去年四季度以来,A股新股不败的神话就已经开始破灭。据Choice数据统计,去年10月下旬到11月初曾出现第一轮破发潮,在7个交易日内,有8只新股上市首日破发,占比达42%;而今年3月以来新股破发又呈现出另一波高峰。

记者注意到,相比此前,近期A股市场新股首日破发的情况明显增多。3月14~31日,沪深两市上市新股27只,其中首日即破发12只,占比达44.4%,而今年1月5日至3月11日新股上市首日破发的比例仅为13.8%。剔除有市盈率红线的主板个股后,注册制下的创业板、科创板新股首日破发比例更是高达52%。

对此,广东小禹投资董事长黎仕禹告诉《每日经济新闻》记者,“从去年开始,新股频频破发,中签等于‘吃肉'的神话基本破灭。从结果来看,新股破发集中在创业板和科创板上的上市公司。这些板块的公司大多数是‘成长型'的上市公司,往往被赋予高估值。随着A股上市公司越来越多,目前A股呈现了一种‘上市公司多但资金量不足'的情况,而流动性相对较差的创业板和科创板就会呈现出‘新股破发'的迹象。全球货币收紧将会进一步加剧这种现象。”

新股破发的原因

如果说去年的首轮破发潮与政策面的因素有较大的关联,那么近期新股破发又明显增多的原因是什么?机构投资者应该如何应对?

复旦大学金融学院教授张宗新日前向记者分析指出,近期新股破发较多的原因,主要有以下几方面:

一是从A股历次IPO首日破发潮看,新股上市跌发与市场环境存在密切关系,近期受俄乌战争、美联储加息、国内疫情反复等多重因素负面冲击影响,A股市场情绪非常低迷,投资者风险偏好较低,容易引发新股大批量破发;

二是注册制IPO询价新规实施后,机构“询价抱团”行为被打破,新股定价市场化程度提高,新股IPO定价与新股上市价格偏离度收窄,IPO折价现象很大程度缓解;

三是随着我国注册制改革深化而上市公司数量增多、企业上市门槛降低,过多的新股供给与偏低的市场情绪叠加,容易导致新股破发。

“面对注册制新股破发常态化趋势,投资者应放弃传统打新‘稳赚不赔'的投资理念,应该根据新股基本面进行申购,甄别新股发行公司质量与前景,进而确定是否申购。”张宗新指出。

开源证券总裁助理兼研究所所长孙金钜则认为,近期注册制新股破发较多的原因主要可以概括为以下几点:

一是A股整体市场低迷,截至2022年3月31日,今年3月份创业板指下跌7.7%,上证指数下跌6.07%,深证成指下跌9.94%;

二是新股询价新规之后,高剔比例大幅降低,整体定价估值依旧较高;

三是部分公司自身业绩出现了一定的下滑,基本面出现了变化。目前破发的新股大多集中在高股价、高发行溢价、高超募比例的“三高”公司中。机构投资者应进一步加强基本面研究,优选基本面优质的新股参与打新,报价亦需要更趋理性。

近阶段A股市场新股破发明显增多的情况也引发了外资的关注。某外资券商相关业内人士日前接受记者采访表示,“近期注册制新股破发比例明显上升的原因主要还是与二级市场整体低迷有关。地缘政治局势升级造成全球股市波动,而国内疫情发酵也导致市场担心今年国内经济面临较大的下行压力,整个市场波动性加大,投资者对后市信心明显不足,股市连续下挫,市场情绪低迷,这些因素均对近期的新股后市表现造成影响。在这种情况下,投资者在参与新股申购时应谨慎报价、更加注重新股基本面的研究,切忌盲目参与。”

新股报高价的入围优势更明显引得资金追高

一些专职研究新股的分析师对此现象有着更深的解读。在国泰君安新股首席分析师王政之看来,“近期新股破发的根本原因还是由于新股定价新规(去年9月18日,证监会、沪深交易所、中证协同步发布了注册制下发行承销的一系列规则调整,改革新股发行定价机制)之后高踢比例从10%降到1%,即10000个账户中仅有100个账户会因为报价偏高而被剔除,报高价的入围优势更明显,所以部分机构为了追求入围率采取了追高的报价策略,但是整体市场上均采用高价策略博入围就一定会带来估值水位的上升。于是在采取追高策略后,市场平均报价水位上浮1倍以上,平均发行估值从30倍提高到60倍以上,极大增加了破发风险。”

而据王政之研究发现,虽然新规之后对新股发行估值出现了跳跃式的上升,但期间也有周期性的变化可循,“新股询价至正式挂牌上市一般需要3周左右的时间,新规落地后的前两周,询价市场处于真空期,询价中枢单边上行,科创板发行市盈率一度达到200倍以上。而随着首批新规后询价股票上市并迅速出现破发(2021年第43周~45周,2021.11.1~2021.11.19),该阶段询价的个股发行估值迅速走低。伴随低发行市盈率股票在两周后上市,新股首日涨幅又逐渐回升,由此形成新股涨幅的周期性变化,该首日涨幅上升及回落周期一般为4~5周。我们注意到,随着新股首日涨幅的周期性变动,新股发行估值往往也出现同向变化。同时,在经历了2~3轮的周期后市场快速自我学习,新股估值变动幅度有所趋缓。”

“在外部市场持续下跌背景下,打新收益依旧具有一定吸引力,尤其是在2022年初,虽然有少数个股出现破发,但仍有如招标股份、益客食品、晶科能源等涨幅超过100%的个股,新股发行价/投价下限维持在100%以上的高位,尤其是创业板股票,由于板块流动性更好,且小市值个股较多,新股首日表现更佳,首日涨幅波动对新股发行估值影响更小。但破发大规模出现时,市场也会快速做出反应,例如3月以来,随着A股市场出现快速大幅下跌,新股首日表现不佳,2022年第12周(3.14~3.18)上市的6只科创板网下发行新股中有5只首日破发,当周科创板发行估值也有明显下降。”她进一步指出,“预计未来随着市场博弈加剧,如首日涨幅及破发率维持在相对平稳区间内,新股发行估值难有大幅度下降,而当出现由于外部因素带来的大规模破发时仍会对发行估值产生较大的向下动力。”

而对于目前注册制新股破发比较集中的现象,太和东方研究总监范强旺向记者表示,“目前新股在上交所、深交所不同市场上市,上市后的走势出现很明显的分化。在上交所科创板、深交所创业板上市的个股破发现象明显,而在上交所和深交所主板上市的股票大部分还能维持在发行价之上。分析原因主要是投资者对股票估值的主流方式还是习惯于PE定价,对于目前盈利少,或者亏损的科创企业的未来现金流折价的定价模式很难达成一致预期,尤其在市场环境不好的情况下,目前未盈利公司的估值中枢会更加容易下移。”

“另外,创业板和科创板上市后,股票没有涨跌停限制的制度,在股价难以形成价格中枢的一致预期下,股票的剧烈波动会进一步造成市场的恐慌情绪,最终的结果就是破发的现象。”范强旺补充道。

记者|王海慜 刘明涛 编辑|叶峰 卢祥勇 杜恒峰

校对|王月龙

封面图来源:摄图网-501603309

|每日经济新闻 nbdnews 原创文章|

未经许可禁止转载、摘编、复制及镜像等使用

原文链接: http://www.zdm5.com/article-216720.html

本站声明:网站内容来源于网络,本站只提供存储,如有侵权,请联系我们,我们将及时处理。

.png)

.png)

.png)

.png)

.png)

.png)

.png)

.png)

.png)

.png)

.png)

.png)

.png)

.png)

.png)

.png)

.png)

.png)

.png)

.png)

.png)

.png)